Big-Techs im Finanzwesen: Warum wir klare Regeln für Alipay, Apple und Co. brauchen

Ein Beitrag von Carolina Melches

10. Juli 2024

Die Fußball-Europameisterschaft 2024 wird nicht nur wegen der sportlichen Leistungen in Erinnerung bleiben, sondern auch durch die prominente Präsenz großer chinesischer EM-Sponsoren. Unter ihnen ist der chinesische Finanzdienstleister Alipay. Als offizieller Sponsor der UEFA und Bezahlpartner der EM 2024 betritt das Unternehmen die europäische Bühne in großem Stil. Tickets für die Spiele konnten nur mittels Kreditkarte oder Alipay erworben werden. Alipay ist in der EU Stand heute nur wenig bekannt. Die Sponsorenschaft von satten 200 Millionen Euro über acht Jahre ist jedoch ein strategischer Schritt, um den Zahlungsdienstleister in Europa bekannter zu machen und den europäischen Markt zu erobern.1UEFA, Alipay unterzeichnet langfristige Vereinbarung als Sponsor des UEFA-Nationalmannschaftsfußballs, 9. November 2018, zuletzt aufgerufen am 08.07.2024.

Alipay ist das Paradebeispiel für die rasante Expansion und das enorme Wachstumspotenzial eines Technologiekonzerns im Finanzwesen. Seine Entwicklung in China verdeutlicht aber auch die Risiken, die mit einer ungebremsten Ausbreitung großer Technologieunternehmen („Big-Techs“) im Finanzsektor einhergehen können.

Alipay – Technologie-Gigant wird Finanzgigant

Alipay wurde 2004 als Zahlungsdienst des chinesischen Online-Marktplatzes und Big-Techs Alibaba entwickelt. Binnen weniger Jahre wurde es zur größten Finanz-App Chinas. Anfangs als einfacher Zahlungsdienst konzipiert, erweiterte Alipay sein Angebot kontinuierlich um Kreditvergabe, Vermögensverwaltung und Versicherungen. Heute umfasst die App ein großes Ökosystem an Finanzdienstleistungen und Millionen von Mini-Anwendungen von Drittanbietern.

Damit ist Alipay mittlerweile ein zentraler Bestandteil des täglichen Lebens in China. Die Zahlen sprechen für sich: Fast die Hälfte der chinesischen Bevölkerung nutzt die Plattform aktiv, weltweit sind es schon jetzt rund 1,3 Milliarden Nutzer:innen. Der Dienst wickelte im Jahr 2020 Transaktionen im Wert von mehr als 110 Prozent des chinesischen Bruttoinlandsprodukts ab –mehr als Visa und Mastercard zusammen.2Wall Street Journal, „Inside Ant, the Company Behind the World’s Biggest IPO“, 27. Oktober 2020, zuletzt aufgerufen am 08.07.2024.

Das ungebremste Wachstum von Alipay wurde 2020 durch den chinesischen Staat abrupt gestoppt. Die Begründung: zunehmende systemische Risiken durch den Technologie-Giganten im Finanzsektor. In der Folge musste Alipay weitreichende Konzernumstrukturierungen und neue Regulierungen umsetzen. Seiner Expansionsmöglichkeiten im chinesischen Markt beraubt, versucht das Unternehmen seitdem verstärkt ausländische Märkte zu erschließen – wie jetzt durch sein prominentes EM-Sponsoring.

Big-Techs sind mehr als traditionelle Finanzinstitute

Die rasante Entwicklung von Alipay ist eng mit den Vorteilen verbunden, die das Unternehmen als Big-Tech-Tochter von Alibaba genoss. Denn Big-Techs sind keine traditionellen Finanzinstitute, sondern Technologiekonzerne, die unter anderem Finanzdienste anbieten. Ihre Dienstleistungen reichen von E-Commerce über Social Media zu Telekommunikation und Cloud-Computing-Diensten. Sie verfügen daher über immense Datenmengen, technologische Kapazitäten, einen riesigen bestehenden Kundenstamm und große finanzielle Ressourcen. Diese können sie bei der Entwicklung von Finanzangeboten nutzen, was ihnen gegenüber traditionellen Finanzinstituten und kleineren FinTechs einen extremen Wettbewerbsvorteil verschafft.

Auch westliche Technologie-Giganten wollen zu Finanzgiganten werden…

Doch nicht nur Alipay, auch westliche Technologie-Riesen wie Google, Apple und Meta drängen zunehmend in den Finanzsektor. In der EU werden Zahlungsdienste wie Apple Pay, Google Pay und Amazon Pay schon heute gern genutzt. Viele erinnern sich noch an Metas (damals Facebook) gescheiterten Versuch, die eigene digitale Währung Libra einzuführen. In anderen Bereichen der Finanzdienstleistungen sind die Tech-Giganten bereits erfolgreicher. Zwar verläuft ihr Einstieg in westlichen Märkten aufgrund der hohen Marktsättigung im Finanzbereich deutlich langsamer als in Südostasien, doch auch in der EU sind insbesondere die Zahlungsdienste wie etwa Apple Pay und Google Pay weit verbreitet. In ihrem Heimatmarkt, den USA, bieten die US-amerikanischen Big-Techs bereits Ratenkredite, Sparkonten und andere Finanzprodukte an.3BankingHub, Financial services categories served by Big-Techs, zuletzt aufgerufen am 15.04.2024.

Wie bei Alipay beruht ihr Geschäftsmodell auf einer einzigartigen Kombination aus Big Data, Technologie, finanziellen Ressourcen, einem großen Kundenstamm und Netzwerkeffekten. Diese Kombination wirkt wie ein Wachstumsmotor: Durch fortschrittliche Datenanalyse schaffen Big-Techs ein breites und optimiertes Angebot, das neue Nutzer:innen anzieht. Eine Rückkopplungsschleife, die das Wachstum der Tech-Unternehmen weiter beschleunigt und ihnen auch im Finanzwesen großen Erfolg verspricht.

…mit erheblichen Risiken für Verbraucher:innen…

Für Big-Techs bietet dieses Geschäftsmodell ein enormes Gewinn- und Wachstumspotenzial. Ihre ungehemmte Ausbreitung bringt jedoch gesamtgesellschaftlich große Gefahren mit sich. Ein zentrales Problem ist die zunehmende Konzentration von Marktmacht und Daten.

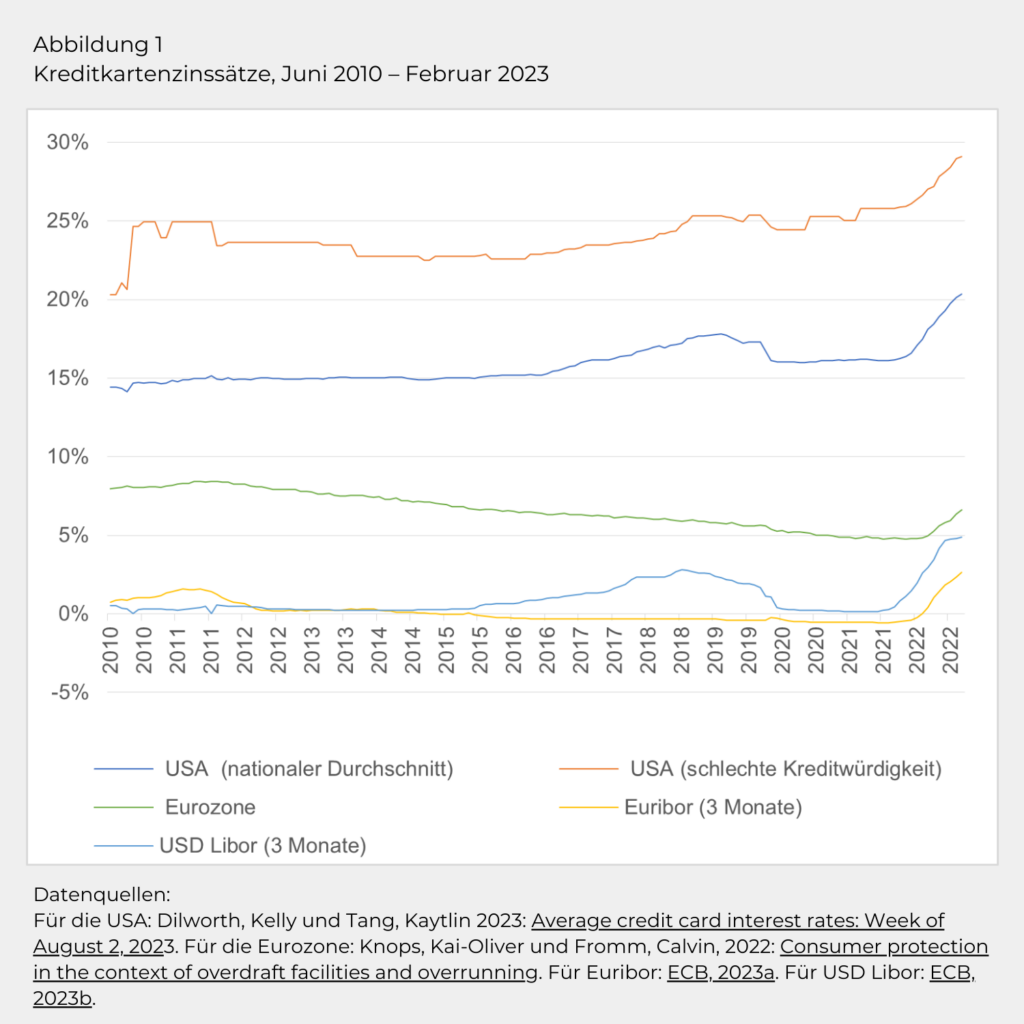

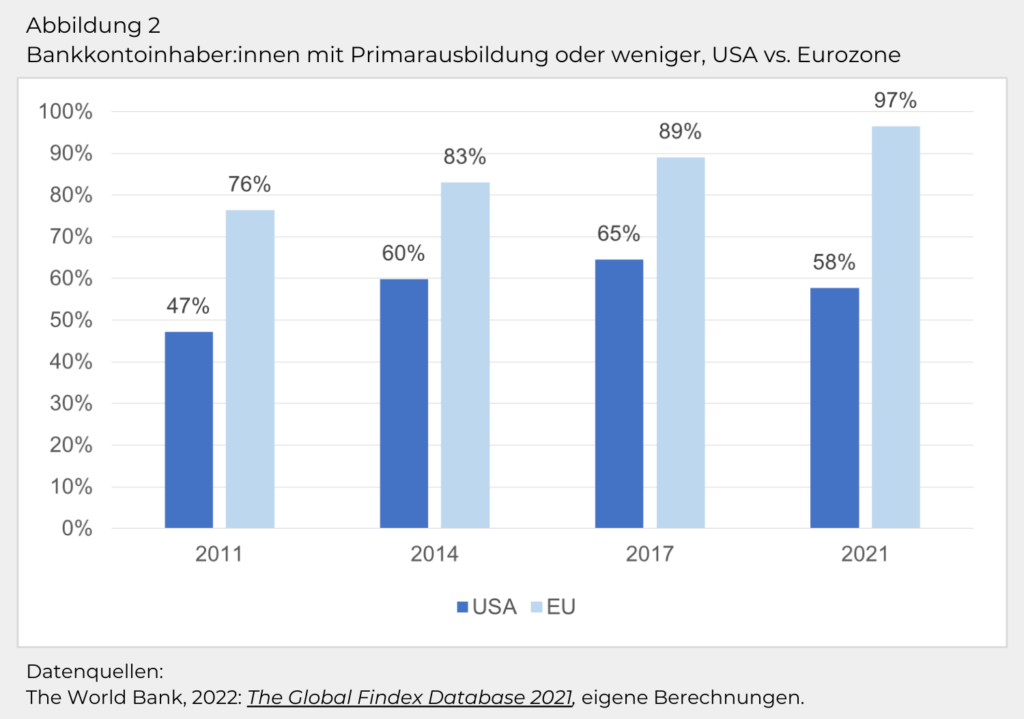

Big-Techs sind bereits für ihren problematischen Umgang mit Nutzer:innendaten bekannt. Der Zugang zu Finanzdaten könnte neue Missbrauchsmöglichkeiten eröffnen. Denn Finanzdaten sind äußerst aufschlussreich, verraten viel zum Beispiel über politische Ansichten, den Gesundheitszustand und die Wohnsituation der Nutzer:innen. Diese Informationen könnten für neuartige Risikobewertungsmethoden und Bonitätsprüfungen zusammengeführt werden – mit erheblichen Risiken der unfairen Exklusion oder etwa der Preisdiskriminierung bei Finanzprodukten.

… die Finanzstabilität…

Big-Techs sind schon heute zu groß und zu mächtig. Als Finanzdienstleister könnten sie binnen kürzester Zeit relevante Akteure werden, die – ähnlich wie die Großbanken in der Finanzkrise – „too big to fail“ sind. Durch die zunehmende Vernetzung mit traditionellen Banken entsteht ein zusätzliches systemisches Risiko: die Gefahr zu vernetzt zu sein, um scheitern zu können („too interconnected to fail”). Denn selbst wenn sie bei Finanzprodukten wie Ratenkrediten nur vermitteln, werden sie zu wichtigen Knotenpunkten im Finanzsystem. Diese Vernetzung könnte im Falle von internen Problemen der Big-Techs (z. B. Cyber-Angriffen oder IT-Problemen) Ansteckungseffekte auf die Finanzinstitute im Hintergrund haben.

… unsere politische Souveränität…

Zahlungen und Zahlungsinfrastruktur bilden die Basis wirtschaftlichen Handelns und gesellschaftlicher Partizipation. Sie sind kritische Infrastruktur und ein weiterer Lebensbereich der Nutzer:innen, den sich die Big-Techs erschließen. Im Bereich des 5G-Netzausbaus ist längst eine Debatte um die Bereitstellung kritischer Infrastruktur durch nicht-europäische Akteure entfacht. Es ist erstaunlich, dass Unternehmen wie Huawei als Sicherheitsrisiko eingestuft werden, während der Vorstoß Alipays nach Europa sowie das wachsende Finanzangebot der Tech-Konzerne in der EU in der Debatte um politische Souveränität und kritische Infrastruktur kaum Beachtung finden.4Thierry Breton, Statement, 5G Security: The EU Case for Banning High-Risk Suppliers, 15. Juni 2023, zuletzt aufgerufen am 29.04.2024.

… und unsere Gesellschaft

Man muss sich fragen, ob es gesellschaftlich überhaupt gewünscht ist, dass sich die ohnehin omnipräsenten Big-Tech einen weiteren Lebensbereich, unsere Finanzen, erschließen. Ihre starken Netzwerkeffekte werden weiter befeuert und machen die Big-Techs im Alltag unumgänglich. Mark Zuckerberg, CEO von Meta Platforms, hat kürzlich seine Vision von WhatsApp als Super-App und damit zentraler Anlaufstelle für Chatten, Einkaufen, Banking und vielem mehr ausgerollt.5Handelsblatt, WhatsApp wird zur „Alles-App“, 27. Juli 2024, zuletzt aufgerufen am 08.07.2024. Eine Vision, die andere Big-Techs sicher teilen. Das Angebot von Finanzdiensten durch die Big-Techs ist ein weiterer Schritt in diese Richtung.

Regulatorische Konsequenzen ziehen, so lange dies noch möglich ist

Es wird deutlich: Wenn Big-Tech-Unternehmen uneingeschränkt Finanzdienstleistungen anbieten dürfen, wächst ihre (Markt-)Macht weiter. Ein Blick nach China und insbesondere die USA zeigt, welche Entwicklung Europa noch bevorstehen könnte. Doch die EU hat noch die Chance, es besser zu machen. Das derzeit noch überschaubare Angebot finanzieller Dienstleistungen durch Big-Techs erlaubt es, notwendige regulatorische Maßnahmen einzuleiten und Risiken mit klaren Regeln vorzubeugen.

Durch den Digital Markets Act (DMA) und den Digital Services Act (DSA) hat die EU zwar bereits Maßnahmen im Bereich des Verbraucherschutzes, des Datenschutzes und des Wettbewerbsrechts ergriffen. Aber die Finanzdienstleistungen der Tech-Giganten werden derzeit unzureichend reguliert. Die spezifischen Risiken, die sich durch das spezifische Geschäftsmodell der Big-Techs ergeben, bleiben bisher unberücksichtigt. Denn die Lizenzen für Finanzdienstleistungen werden oft von Tochterunternehmen der Big-Techs gehalten, so dass die Aufsichtsbehörden nur den jeweils lizenzierten Teil des Konzerns, die Tochtergesellschaft, überwachen können. Risiken aus der Interaktion mit anderen Sparten wie E-Commerce oder Social Media bleiben weitestgehend unbeaufsichtigt.

Regeln für mehr Transparenz und Effizienz

Eine mögliche Lösung besteht darin, die Finanzdienstleistungen von den anderen Geschäftsbereichen der Big-Techs klar zu trennen. Finanzdienste wie etwa Kreditvergabe, Banking, E-Geld und Zahlungsdienste könnten unter einer Finanzholding-Gesellschaft gebündelt werden. So könnten sowohl die Finanzdienste selbst als auch die Interaktion der Finanzsparte mit dem Rest des Konzerns beaufsichtigt werden.

Regeln zum Datenaustausch, gemeinsamer Nutzung von Technologie sowie Finanzflüssen zwischen den Sparten könnten definiert werden. Der Grad der Trennung könnte unterschiedlich stark, bis hin zur eigentumsrechtlichen Trennung, kalibriert werden. So ließen sich die spezifischen Risiken der Big-Techs effizient und transparent überwachen und das Risiko von Interessenkonflikten und systemischen Risiken durch konzerninterne Ansteckungseffekte verringern. Ein ähnlicher Ansatz wurde bei der Regulierung Alipays durch den chinesischen Staat angewandt.

Es ist Tempo geboten

Angesichts der Geschwindigkeit, mit der Big-Techs im Finanzsektor wachsen, stellt die Trennung der Finanzdienstleistungen vom Kerngeschäft eine schnell umsetzbare Lösung dar. Alternativ wäre eine ganzheitliche Aufsicht der Technologieunternehmen auf Konzernebene unter Einbezug der Finanzsparte möglich. Eine solche Form der Regulierung wäre jedoch deutlich komplexer und würde genaue Kenntnisse der oft komplexen Konzernstrukturen und Interaktionen benötigen.

Insgesamt ist die wachsende Präsenz von Big-Techs im Finanzsektor eine nicht mehr zu übersehende Herausforderung. Die Omnipräsenz des Zahlungsdienstleisters Alipay bei der aktuellen Europameisterschaft zeigt, wie wichtig es ist, zeitnah einen geeigneten Rechtsrahmen auf EU-Ebenen zu schaffen. Denn wenn Big-Techs Finanzdienstleistungen anbieten, sollten sie auch auf ihre spezifischen Risiken hin reguliert werden. Ziel muss es sein, von der Innovation und den Potenzialen zu profitieren und gleichzeitig Verbraucher:innen, Finanzstabilität und unsere Demokratien zu schützen.

Weiterführende Literatur: In der aktuellen Studie „Mehr Geld, mehr Macht: Big-Techs im Finanzwesen“ hat Finanzwende Recherche die Risiken und Handlungsoptionen angesichts von Big-Techs im Finanzwesen ausführlich analysiert.

Zurück zur Startseite des Blogs

Zum Diskursprojekt Demokratiefragen des digitalisierten Finanzsektors

- 1UEFA, Alipay unterzeichnet langfristige Vereinbarung als Sponsor des UEFA-Nationalmannschaftsfußballs, 9. November 2018, zuletzt aufgerufen am 08.07.2024.

- 2Wall Street Journal, „Inside Ant, the Company Behind the World’s Biggest IPO“, 27. Oktober 2020, zuletzt aufgerufen am 08.07.2024.

- 3BankingHub, Financial services categories served by Big-Techs, zuletzt aufgerufen am 15.04.2024.

- 4Thierry Breton, Statement, 5G Security: The EU Case for Banning High-Risk Suppliers, 15. Juni 2023, zuletzt aufgerufen am 29.04.2024.

- 5Handelsblatt, WhatsApp wird zur „Alles-App“, 27. Juli 2024, zuletzt aufgerufen am 08.07.2024.