Die erste App: kleine Geschichte der Kreditkarte

Ein Beitrag von Sebastian Gießmann

25. Juli 2024

Die Kreditkarte ist ein Kind des 20. Jahrhunderts. Sie gehört zum Erbe der US-amerikanischen Konsumkultur und der „dreißig glorreichen Jahre“ des westlichen Kapitalismus nach dem Zweiten Weltkrieg. Aber trotz neuer Finanztechnologien im mobilen digitalen Bezahlen bleibt sie weltweit das führende Zahlungsmittel.

Alte Kreditkarten und neue Apps mischen sich dabei auf paradoxe Weise: Sechs Jahre nach dem Start von Apple Pay als smartphone-basiertem Bezahldienst bot Apple 2020 in Zusammenarbeit mit Goldman Sachs eine eigene physische Kreditkarte an. Nun mit einem Smartphone-Wallet gekoppelt, löste sie eine Neugestaltung der bestehenden Plastikkarten aus. Die schon länger obsolete, leichte Erhöhung der persönlichen Daten, die einst durch Papierabdruck die Nutzung von Kreditkarten per Formulardurchschlag erlaubt hatte, ist verschwunden. Das soziale Prestige der Kartennutzer:in äußert sich jetzt weniger darin, mit ihrem guten Namen zu bezahlen, sondern in den Werten der Walletdaten auf ihrem mobilen Bildschirm. Namen, Kreditkartennummer und weitere persönliche Daten sind in den letzten Jahren mehr und mehr auf die Rückseite der Karten gewandert. Nach der Covid-19-Pandemie ist zudem die persönliche Unterschrift auf Rechnungen deutlich seltener geworden.

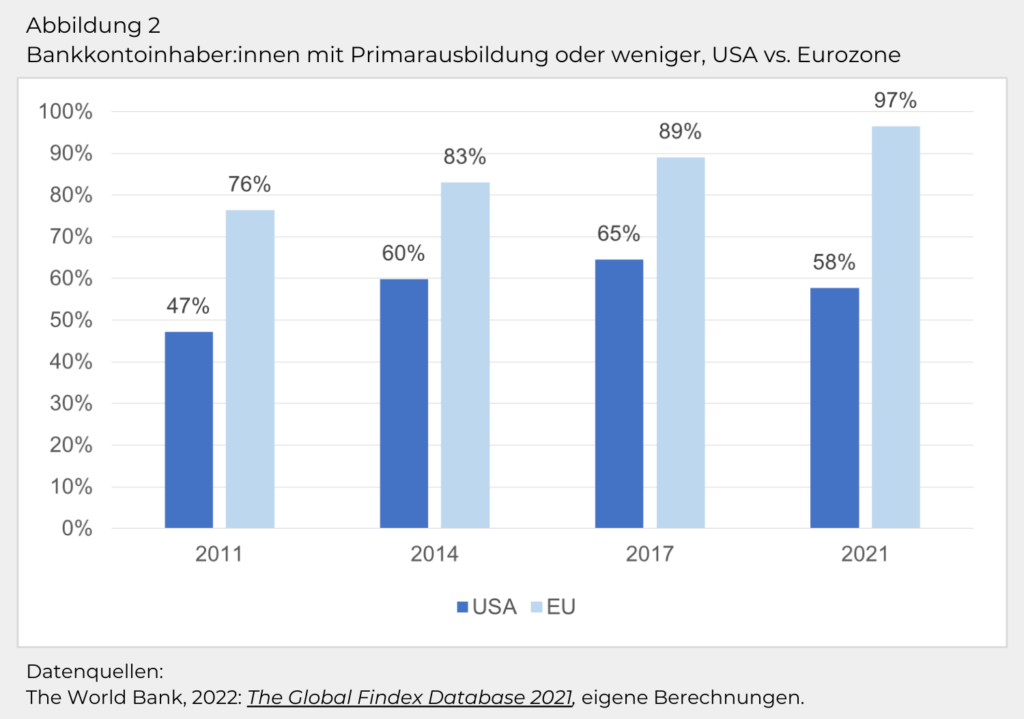

Mit dem Wechsel im Kartendesign reagiert die Banken- und Kreditkartenindustrie auf die von Big Tech gesetzten Maßstäbe im digitalen Bezahlen. Aber kann sie mit den nicht-westlichen Innovationsdynamiken von Finanztechnologien noch Schritt halten? Chinesische Unternehmen wie Alibaba und Tencent haben die bank-basierte Kartenform des digitalen Bezahlens durch app-basierte Dienste übersprungen. Vergleichbares gilt für die Entwicklung des mobilen Bezahlens in afrikanischen Ländern. Warum aber halten sich Kreditkarten trotzdem hartnäckig als Bezahlmittel und Geschäftsmodell, das sogar neue Allianzen mit der Welt der Krypto-Assets eingehen kann?

Charge it! Kredit, Überwachung und Konsum

Eine Antwort darauf liegt in der wechselhaften und immer wieder überraschenden Medien- und Sozialgeschichte des Kredits in den USA. Die Praktiken des gegenseitigen Einräumens und Einforderns von Kredit waren – und sind –konstitutiv für alltägliche Ökonomien und Big Business zugleich. Die auf indigenen Territorien im 19. Jahrhundert vollzogene geografische Expansion der USA war durch Bargeldmangel und die Absenz einer Zentralbank gekennzeichnet. Der ökonomische Austausch über große Distanzen erforderte wechselseitiges Vertrauen an der frontier ebenso wie in den rasant wachsenden Städten. Seit den 1840er Jahren boten sich Agenturen zur Überprüfung von Kreditwürdigkeit als vertrauensschaffende Vermittler an. Ein weitreichendes Netzwerk von Korrespondent:innen ermöglichte den Mercantile Agencies die private Überwachung wirtschaftlicher Aktivitäten. Zunächst auf professionelle Akteur:innen beschränkt, klassifizierten und bewerteten Auskunfteien ab den 1870er Jahren in den großen Städten die Kreditwürdigkeit von Kund:innen.

Ab 1914 setzte Western Union für die Abrechnung von Telegrammen charge cards ein, die auf einem kleinen rechteckigen Stück Papier die Kontonummer, den Namen, die Adresse der jeweiligen Firma oder Person und ein Unterschriftsfeld enthielten. Auf dieser administrativen Basis setzte eine grundlegende Erweiterung der Kreditfähigkeit von Einzelpersonen durch neue Bezahlmedien nach dem Ersten Weltkrieg ein. In den 1920er Jahren wurde es in den USA erstmals möglich, gesammelte Schulden an andere Unternehmer:innen zu verkaufen, worauf vor allem Kaufhausketten wie Sears, Roebuck & Company zurückgriffen. In den Kaufhäusern hatten sich credit departments etabliert, die die Kreditwürdigkeit von Kund:innen anhand von karteikarten-basierten Registraturen und persönlichen Interviews systematisch prüften. Die hohe Nachfrage nach Kredit für größere Anschaffungen, darunter Automobile und Schallplattenspieler, und rechtlich abgesicherten persönlichen Krediten traf auf das neue Kaufen und Verkaufen von angesammelten Schulden im Finanzsystem.

Kundenkarten erleichterten die Registrierung und Identifizierung der Konsument:innen. Neben der entsprechenden Buch- und Karteiführung beinhalteten diese ein spezielles Format, die sogenannten charge-a-plates oder charge plates. Sie ermöglichten basale Zahlungspraktiken in Kaufhäusern, Tankstellen und Hotels wie etwa die um bis zu 30 Tage verspätete Zahlung bei bewährten, ‚guten‘ Kundenbeziehungen. Die Zahlung mit den ab 1928 genutzten charge plates – oder mit den verwandten, älteren charge coins – war einerseits eine Angelegenheit des sozioökonomischen Prestiges. Andererseits korrespondierte jede Karte mit einem lokalen Kundenkonto, weswegen Name und Unterschrift konstitutiv zur Personalisierung der Karten beitrugen.

Der „Fresno Drop“: Plastik für alle

Privaten Konsum mit aufgeschobenen Zahlungen und Schulden zu verbinden, wurde so zur weit verbreiteten neuen Praxis. Die bisherige Skepsis gegenüber persönlichem Kredit verflüchtigte sich. Nach dem Zweiten Weltkrieg fragte insbesondere die weiße amerikanische Mittelschicht, als die Kriegsersparnisse aufgebraucht waren, intensiv neue Kredite nach. Die Finanz- und Immobilienindustrie (finance and real estate, kurz: FIRE) antwortete in den 1950er Jahren mit einer Vielzahl von neuen Angeboten, die die bereits akzeptierte Finanzierung von Käufen auf Kredit noch mehr zum Normalfall machten. Als ‚erste‘ Kreditkartenfirma dieser neuen Konsumwelten gilt nach wie vor Diners‘ Club. Zu ihrer Gründung 1949/1950 offerierte sie bequemes monatliches Bezahlen der bei Geschäftsessen in New York entstandenen Rechnungen. Hierfür nutzte Diners‘ Club zunächst kein Medium aus Metall oder Plastik, sondern kombinierte eine Pappkarte mit einem Heft aller teilnehmenden New Yorker Restaurants.Die historischen Schreibweisen variieren. In den Gründungsjahren war Diners‘ Club üblich, später Diners Club (International).

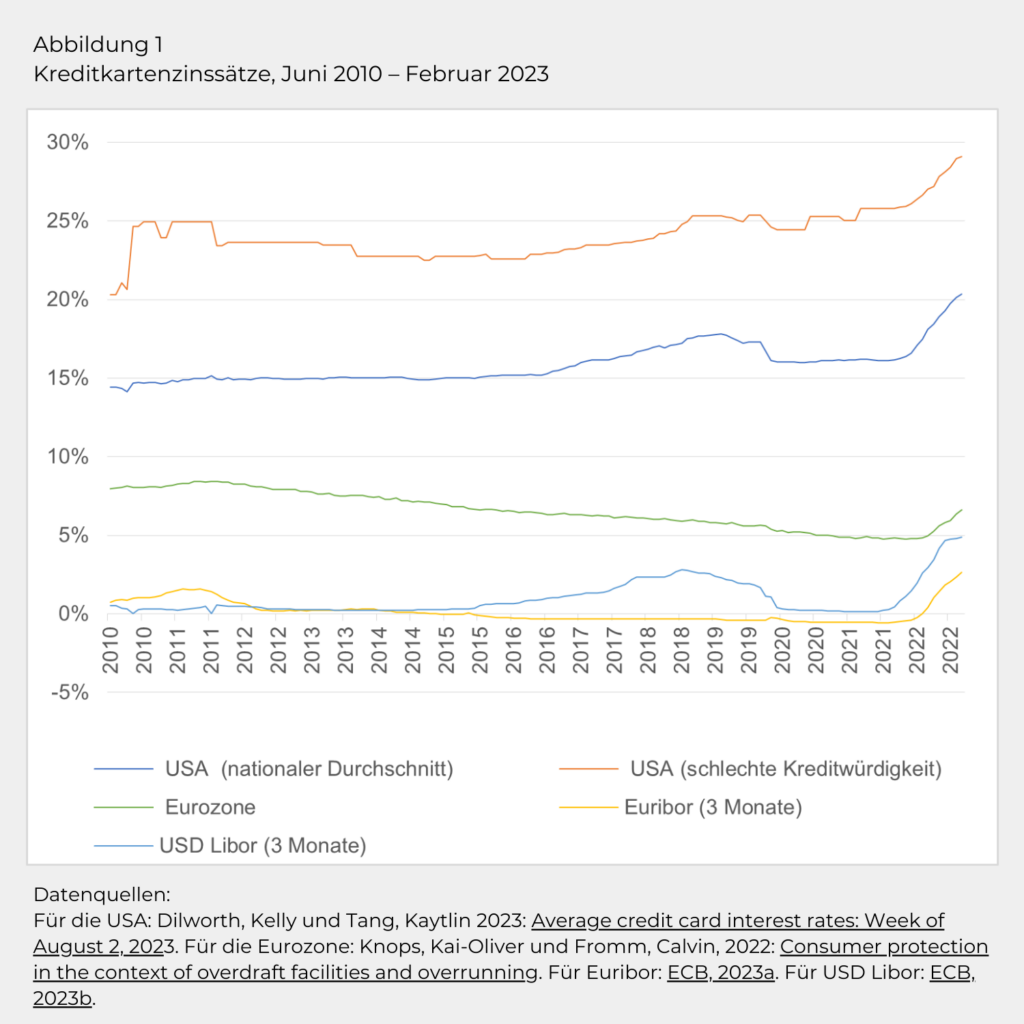

Beim Material herrschte zunächst Vielfalt: Metallene charge cards, Karten auf Celluloid-Basis oder gedruckte Diners-Club-Ausweise waren üblich. Ölfirmen begannen Mitte der 1950er Jahre, ihrerseits charge cards auf Plastikbasis auszugeben. Ab 1958 bot die Bank of America mit der BankAmericard erstmals Plastikkarten an; 1959 folgte American Express. Der wichtigste Markttest erfolgte im September 1958 durch die Bank of America in der kalifornischen Stadt Fresno. Er ist als „Fresno Drop“ bekannt geworden. Nach einem initialen Massenmailing fanden 65.000 Haushalte unaufgefordert Plastikkarten für einen Bank of America charge account plan in ihren Briefkästen. Die Karte erlaubte ihren Nutzer:innen den Erwerb von Waren in anfänglich 300 kleineren Geschäften in und um Fresno. Einmal im Monat erhielten Kund:innen eine Rechnung, die entweder ohne Zinsen im vollem Umfang zu bezahlen war oder aber bei einer jährlichen Zinsrate von 18 Prozent später beglichen werden konnte. Trotz hoher Anfangsverluste gelang der Bank of America der Aufbau eines nationalen Franchise-Systems. Im Gegensatz zum Diners Club setzte es weniger auf Exklusivität denn auf Zugänglichkeit für die Mittel- und Unterschichten. Mit der 1977 erfolgten Umbenennung der BankAmericard in „Visa“ wurde die Internationalisierung des Bezahlens per Kreditkarte zum strategischen Programm.

Karten, Terminals und Großrechner: der globale Aufstieg von Visa und Mastercard

Als größter Wettbewerber der BankAmericard etablierte sich ab 1966 die Interbank Card Association. Die beteiligten Banken gründeten ihren Verbund in Reaktion auf die landesweite Lizensierung von BankAmericards. Interbank vereinte eine Vielzahl regionaler Zusammenschlüsse kleinerer und mittelgroßer Banken, die selbstbewusst mit dem Slogan „Join the revolution: Be a card carrying capitalist“ warben. 1969 ersetzte der Markenname Master Charge das kaum wiedererkennbare Logo der Interbank. Auf die Internationalisierung von Visa hin folgte 1979 die Umbenennung in MasterCard. Hatten sich Visa und Mastercard in ihrer Organisationsstruktur und -kultur zunächst stark unterschieden, wurden diese Differenzen durch den Wettbewerb der 1970er Jahre fast aufgehoben. So kam es in den 1980er Jahren zwei Mal zu Gedankenspielen, beide Firmen zu fusionieren, zumal sie vergleichbare digitale Infrastrukturen aufgebaut hatten.

Tatsächlich war der rasante Aufstieg der amerikanischen Kreditkarte zu globaler Hegemonie untrennbar mit Computern verbunden, die den schnellen mobilen Kredit verwalt- und prozessierbar machten. Schon die Ausgabe der ersten personalisierten BankAmericards 1958 wäre ohne die Nutzung von IBM-Rechnern, Lochkarten, einer Kartenprägemaschine namens Databosser und der Software Electronic Recording Machine-Accounting (ERMA) des Stanford Research Institute nicht möglich gewesen. Die Massenmailings der 1960er Jahre provozierten einen massiven Ausbau computer- und telefonbasierter Infrastrukturen, der mit den wilden Nutzungs- und Betrugspraktiken kaum Schritt halten konnte. „In a rush to get their plastic into the air, banks randomly fired off credit cards. Computers – key to controlling them – are still trying to catch up“, bilanzierte ein LIFE-Artikel im März 1970. Gebändigt wurde die Vielzahl an konkurrierenden Bezahlangeboten ab 1971 durch eine von Bank- und Computerindustrie gemeinsam betriebene Standardisierung.

1971 – der Anfang von etwas, das mittlerweile bestimmt werden kann

Die ersten Kreditkartenangebote europäischer Banken ab 1964 waren Teil des Wohlstandswachstums, der die westlichen Industriestaaten zwischen 1945 und 1975 prägte. Für Demokratiefragen des digitalisierten Finanzsektors sind aber nicht nur die berühmten trente glorieuses des Kapitalismus entscheidend. Die erste technische Standardisierung des Kreditkartenformats samt Magnetstreifen wurde just in jenem Jahr 1971 vorgenommen, in dem US-Präsident Richard Nixon per Fernsehansprache am 15. August die Aufgabe der Goldbindung des US-Dollars verkündete. Eine grundsätzliche Deckung von Geld, Währung und Kredit durch den Wert physischer Objekte ist seitdem nicht mehr gegeben. Diese muss nun jeweils durch vernetzte Buchhaltung neu geschaffen werden. So entwickelte sich der Kapitalismus durch digitale Infrastrukturen weiter, in denen Kredit qua Tastendruck in computerbasierter Buchhaltung gewährt wird. Neoliberale (und libertäre) Ideologien trieben diese beispiellose Finanzialisierung aller Lebensumstände, die noch die kleinste Transaktion im digitalen Bezahlen durchdringt, weiter voran.

Obwohl glamouröse Kreditkartenwerbung und Sticker an Ladengeschäften seit den 1960er Jahren etwas anderes suggerierten, etablierte sich die Kreditkarte bei den US-amerikanischen Mittel- und Unterschichten in einer Zeit ökonomischer Krisen. Die 1970er und noch die beginnenden 1980er Jahre waren durch ernste Rezessionen wie die Ölkrise und Stagflation gekennzeichnet. Unter Jimmy Carters Regierung, die Konsument:innenkredite begrenzen wollte, um die Inflation im Zaum zu halten, führte dies zu teils absurden Szenen. So trat der Präsident von Mastercard Russell Hogg 1980 in Werbespots auf, in denen er das Fernsehpublikum dazu aufforderte, seine Mastercard nur für notwendige Einkäufe und Notfälle zu verwenden.

„Card not present“: Bezahlen im World Wide Web

Die Kreditkarte ist eine der wenigen voll entwickelten digitalen Medien- und Finanztechnologien, die noch vor der allgemeinen Verfügbarkeit des Internets weltweit nutzbar wurde. In den 1980er Jahren prägten Plastikkarten die Konsum- und Medienkulturen im Globalen Norden. Visa und Mastercard etablierten ein ökonomisch ertragreiches, weltweites Duopol, sichtbar durch ihr Sponsoring globaler Sportereignisse, das ihnen vor allem im Fernsehen eine bis heute ungebrochene Präsenz verschafft. Parallel dazu entwickelten Europa und Japan eigene Zahlungssysteme wie die Eurocard und JCB, die der US-Hegemonie entgegen treten sollten und zumindest in den 1980er und 1990er Jahren durchaus erfolgreich waren.

Die physische Präsenz von Kredit- und Debitkarten stellte deren angenommenen Normalfall im 20. Jahrhundert dar: Plastikkarte, Magnetstreifen und Chips waren primär für die Offline-Interaktion im digitalisierten Handel entwickelt worden. Mit der telefonischen Nutzung hatte sich in den 1980er Jahren aber eine – durchaus betrugslastige – Praxis entwickelt, bei der Karte und Daten nicht vor Ort physisch präsent sein mussten. Eines der ersten Amazon-Patente, mit denen Jeff Bezos 1995 verlässliches Bezahlen in unsicheren Umgebungen absichern wollte, beinhaltete daher ein Konzept zur Nutzung von Telefonen für die Übermittlung von Kreditkartennummern im World Wide Web.

Das öffentlich zugängliche, den Wissenschaften entwachsende Internet traf nach 1990 auf die neue politisch-ökonomische Weltordnung. Sie zeichnete sich durch ihre stetige Globalisierung und offene Märkte aus. Gegenüber den gerade entstehenden Konzepten zum digital cash bot sich die Kreditkarte ganz praktisch zum Einsatz im eCommerce des World Wide Webs an. Die amerikanische Kreditkarte war in dieser Situation zu ihrem eigenen Vorteil schon da und wahrte so gegenüber den aufkommenden Debitkarten ihre Bedeutung. Mittels der Kombination einer älteren digitalen Technologie und des WWWs etablierte sich ein Medienverbund, in dem Visa und Mastercard als Plattformunternehmen und Fintechs avant la lettre fungieren konnten. Dies ermöglichte ihre Ausbreitung in immer mehr Märkte und Gesellschaften. Konsumorientierte Mittelschichten fragten schnelle Kredite und Zahlungen nach, ob nun in Brasilien oder im ehemaligen Ostblock – und amerikanisierten sich durch die Adaption neuer Finanzmedien zusehends. Zugleich nutzten die Kreditkartenunternehmen seit Ende der 1980er Jahre den verhaltensorientierten Mehrwert ihrer Transaktionsdaten, was jeder Zahlung einen zusätzlichen ökonomischen Wert verleiht.

Apps & Wallets: Finanzialisierung oder Demokratisierung?

Sollte die Kreditkarte künftig anderen Bezahloptionen weichen, wird dies voraussichtlich durch neue Allianzen von Big Tech und Finanzwirtschaft geschehen. Trotz aller Vorhersagen, das Finanzsystem würde durch Plattformunternehmen gefährlich unter Druck geraten, passt es sich Schritt für Schritt dem technischen Wandel an, den es einst selbst digitalisierend in Gang gesetzt hat. Wer hier neue digitale Praktiken besser antizipiert – seien es kommerzielle Bezahlsysteme wie Apple Pay, Super-Apps à la WeChat oder manche Krypto-Assets mit Bezahlfunktion –, liegt im Wettlauf um die Transaktionsgebühren und Verhaltensdaten einer bargeldlosen Gesellschaft vorn.

Diese Fortschreibung einer schnellen, infrastrukturell abgesicherten Kreditwürdigkeit und Zahlungsfähigkeit für Konsument:innen hat ohne Zweifel ihren Preis. Er betrifft gravierende und weitestgehend unsichtbare soziale Differenzierungen, die anhand von Finanzdaten vorgenommen werden – und somit eine mit den feinen Unterschieden von scores operierende, digitalisierte Klassengesellschaft schaffen. Die Kreditkarte hat sich im 20. Jahrhundert als Lösung für sozioökonomische Fragen des Alltags angeboten, die sie selbst schafft und zugleich verschärft hat. Ihr Versprechen mobiler finanzieller Freiheit übernehmen im 21. Jahrhundert andere Bezahldienste. Hat die erste App damit ausgedient? Mitnichten. Denn die mit der Kreditkarte etablierte Verbindung von Konto, Körper und Person bleibt auch in neuen Apps und Wallets die ökonomische Bedingung unserer sozialen Medien.

Textlizenz: CC BY-SA 4.0

Zurück zur Startseite des Blogs

Zum Diskursprojekt Demokratiefragen des digitalisierten Finanzsektors